探讨全球被动元件竞争格局,日本有哪些主动优势?

为避免误解首先声名两点:小可不是精日,不是精美,而是地道的精中报国;即便有一些观点似乎“唱反调”,但初心是出于爱国,出于对理性、科学精神和全面认知有所启迪。

这些年看到无数媒体与学者宣称日本“失去数十年”,近日日本首相安倍晋三辞职,这种片面的观点好像又要再次刷屏,很容易产生误导。

客观说,日本的宏观经济在过去数十年表现较差,尤其在信息互联网等新经济创新,在 GDP 数字,在年轻人上升通道,在表面观感的许多方面,等等。

但日本在汽车、机器人、工业技术、设备、材料、光学等等许多高阶、高技术领域,不仅没有衰退,反而取得了巨大优势。

篇幅和时间限制,我们仅站在供应链视角,以半导体和电子元件领域为例进行分析。

前面有篇小文提到日本半导体产业的“暗渡陈仓”,本文我们就重点来看看全球被动元件供应链的竞争格局,以及日本在此领域有哪些优势,出发点依然是我们要发展,能从中有哪些借鉴和汲取。

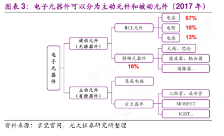

被动元件及市场概览半导体产业本不含被动元件(Passive Components),不过,在电路中半导体器件需要被动元件的密切配合才能发挥良好效用,二者合称电子元器件。

被动元件也称无源器件,在电路中的数量更多,是对电阻、电容、电感、晶体及射频等电子元件的习惯叫法,因其价值低而很容易被轻视甚至忽略。

被动元件不影响信号基本特征,仅令信号通过而未加更改,不需外加电源就能工作,这与 IC、晶体管等主动元件(Active Components,也称有源器件)有着明显的区别。

被动元件在各种电子产品中须臾不可或缺,是不应被忽视的,其主体是 RCL(阻容感),即 Resistor(电阻)、Capacitor(电容)、及 Inductor(电感)。

片式、小型化、微型化、及环境友好是被动元件的发展趋势。

电阻(器)在电路中主要用来调节和稳定电流与电压,可作为分流器和分压器,也可作电路匹配负载,通常分为固定电阻、可变电阻和特种电阻,基本单位是欧姆。

电子产品中用的最多的是固定电阻。

电阻产值约占整个被动元件的 10%,2019 年全球片式电阻的市场规模约为 15.5 亿美元。

电感(器)是能把电能转化为磁能存储起来的元件,一般由骨架、绕组、屏蔽罩、封装材料、磁心、或铁心等组成,具有“通直流,阻交流”的功能,用作滤波或与电容、电阻等组成谐振电路,基本单位是亨利。

电感可作为稳定电流、相位匹配及低通的组件,还可用于储能、放能、谐振、旁路等等。

一般可以分为插装电感、片式电感两大类,片式电感又可以分类为叠层片式与绕线片式两大类,电感产值约占被动元件的 12%。

电容(器)直观的理解是“储存电荷的容器”,两片相距很近的导体中间被某绝缘物质隔开,就构成了电容器,基本单位是法拉。

电容广泛应用于电路中的隔直通交、耦合、旁路、滤波、调谐回路、能量转换及控制等诸方面。

电容产值约占整个被动元件的 70%,2019 年全球电容市场规模约 210 亿美元。

在这当中,陶瓷电容占比约 54%,铝电解电容占比约 23%,钽电解电容占比约 10%,薄膜电容占比约 10%,其它类型的还有超级电容、安规电容等。

在各类型的电容中,陶瓷电容因有体积小、价格低、高频特性好等优势,常用于高频电路、噪声旁路、振荡电路等,而这其中,有绝大部分是 MLCC(Multi layer Ceramic Capacitors,片式多层陶瓷电容),2019 年全球 MLCC 市场规模约 158 亿美元。

被动元件的竞争格局被动元件单价低,总金额小,因而在供应链中很容易被轻视,甚至完全忽略。

被动元件的竞争格局被动元件单价低,总金额小,因而在供应链中很容易被轻视,甚至完全忽略。

实际上,被动元件也有着很深的学问,尤其是在材料技术、以及高精尖领域,需要极深的功底和长期的积累。

供应链业者,要时刻把供应安全、掌握主动权放在重要位置。

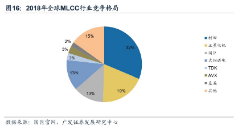

就全球竞争格局来说,被动元件品牌集中化是一大特点,以缺货涨价最猛的 MLCC 为例,村田、三星电机、国巨、太阳诱电、AVX(京瓷)、TDK 等前 6 大厂商占据全球约 70%的市场份额。

其中,村田、三星占据绝对优势,村田更是以 1000 亿颗每月的 MLCC 产能,引领全球 MLCC 市场。

在村田之后,国巨、太阳诱电、华新科技等月产能约为 300 至 450 亿颗左右。

被动元件的整体市场格局是日系一家独大,美、韩、台、陆各有所长。

2019 年村田(MuRata)、TDK(东京电气化学)、和太阳诱电(Taiyo 、Yuden)被动元件的营收依次为 67 亿美元、46 亿美元和 18 亿美元,分别排名第一、第二和第四,合计市场占比超 50%。

在主要产品 MLCC 领域,日本的村田市占率 31%,太阳诱电 13%,TDK3%(收购 EPCOS),另加京瓷(Kyocera,控股 AVX)、丸和(Maruwa)等日企合计占 50%左右。

其它品牌市场占比:韩国三星电机(Semco)19%,美国的基美(Kemet)2%,中国台湾的国巨(Yageo)13%、及华新科(Walsin)、禾伸堂(HEC)、信昌(PDC)等品牌,中国大陆的厂商有宇阳(EYANG)、风华高科(FENGHUA)、三环(CCTC)、火炬、鸿远、宏明及松田等。

整体而言,日韩占据高精尖的高端品牌,尤其在 2016 年前后,日韩 MLCC 厂商升级产品结构,产能转向车用、工业类小型化的高容、高规产品以及 RF 组件,造成中低端元件供给上的部分缺口。

内地 MLCC 产品在市场,在尤其技术上,仍有较大提升空间。

铝电解电容的高端市场基本由 Nippon Chemi-con(简称 NCC、也称日本化工、嘉美工、贵弥功、黑金刚)、Nichicon(尼吉康、或蓝宝石)、Rubycon(红宝石)、Panasonic(松下)、三洋(Sanyo)等日企垄断,另有韩国的三莹(SAMYOUNG) 、三和(SAMWHA),中国的艾华、江海、华威,信达、丰宾、江浩,万裕(中国香港)、Lelon(立隆,中国台湾)、TEAPO(智宝,中国台湾)等知名厂商。

铝电解电容的高端市场基本由 Nippon Chemi-con(简称 NCC、也称日本化工、嘉美工、贵弥功、黑金刚)、Nichicon(尼吉康、或蓝宝石)、Rubycon(红宝石)、Panasonic(松下)、三洋(Sanyo)等日企垄断,另有韩国的三莹(SAMYOUNG) 、三和(SAMWHA),中国的艾华、江海、华威,信达、丰宾、江浩,万裕(中国香港)、Lelon(立隆,中国台湾)、TEAPO(智宝,中国台湾)等知名厂商。

钽电容厂商有基美、京瓷、振华、火炬、日望、宏达、宇顺及塑镕等。

薄膜电容日本的 Nichicon、松下电工、NISSI,与德国的 Wima、Epcos,意大利的 ICEL、美国的 CDE、基美等排名靠前,其它如荷兰的飞利浦,以及中国大陆的厦门法拉、安徽铜峰,常州常捷、中山爱迪、佛山创格、日明、江海、深圳创硕达、碧彩,以及中国台湾的凯励、岱恩、天泰、优普、昱电、华容、万宝等也都是知名厂商。

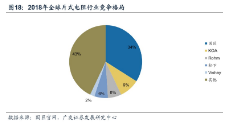

全球片式电阻竞争格局集中,前五大厂商占比达 57%,排名第一的中国台湾国巨占据 34%的市场份额,排在其后的分别为日本的兴亚(KOA)、罗姆、和松下,以及美国的威世 Vishay。

技术上,美日企业在高精度化方面,完全走薄膜工艺路线,日本实现了 01005 规格片阻的产业化生产。

台企国巨、华新科、大毅、厚声、旺诠、丽智等以规模优势来寻求发展,而内地知名企业则有风华高科、永星、双羽、兴勤、幸亚、宏明、双环、华巨等。

全球电感竞争格局也较为集中,并且客户认证壁垒较高,日本厂商村田、TDK 和太阳诱电居前三,合计市场占比约 40%。

全球电感竞争格局也较为集中,并且客户认证壁垒较高,日本厂商村田、TDK 和太阳诱电居前三,合计市场占比约 40%。

中国台湾奇力新(收购美磊)、中国大陆顺络电子分别占比 13%和 7%,其它厂商还有麦捷、振华富、线艺和胜美达等。

在全球晶振市场中,日系的 Epson(爱普生)、NDK(日本电波)、KDS(大真空)合计比近 40%,另有京瓷、西铁城(Citizen)、大河(River)、精工(Seiko、或 SII)等品牌。

在全球晶振市场中,日系的 Epson(爱普生)、NDK(日本电波)、KDS(大真空)合计比近 40%,另有京瓷、西铁城(Citizen)、大河(River)、精工(Seiko、或 SII)等品牌。

中国大陆和中国台湾厂商有 TXC 晶技、希华、HARMONY 加高、鸿星、惠伦、泰晶、应达利,等等。

对于被动元件行业,国产替代和技术升级也有较大机会,国内容阻感与晶体等元件厂商也将迎来一波成长机遇。

强势的乙方中国台湾的国巨 YAGEO 创立于 1977 年,在电阻、MLCC 及磁性材料等领域的市占率均名列前茅。

国巨董事长陈泰铭的信条是“被动元件技术门槛不高,把经济规模变成门槛才是王道。

”多年来,不断通过资本运作,实现规模和产品线的扩张。

国巨已成为全球范围内能同时提供电阻、电容、电感被动组件的三家制造商之一。

陈泰铭被业内称为并购大王。

简要回顾国巨的并购历程。

国巨从 1990 年代开始,曾先后收购新加坡 ASJ 电阻、德国 Vitrohm 电阻、收购 TEAPO 智宝铝电解电容,收购飞利浦被动组件部门:飞元(Phycomp)、和飞磁(Ferroxcube),收购奇力新、华亚、宸远,旗下智宝入主凯美,奇力新先后合并旺诠、美磊、美杰,凯美收购大毅、帛汉,并入股保护元件厂佳邦、及国巨孙公司飞磁,入股大陆的向华科技。

2018 年,国巨先后收购了君耀和普思,以增加产品组合。

收购君耀以将其保护元件扩展到全球市场,收购普思电子又再次扩大了电子零组件产品线,包括无线组件、高阶变压器、,成式连接器模块、高频芯片电感、电源供应器及电缆系统等,这两次并购都是为了强化国巨在车用电子、与工业市场布局。

值得一提的是,在 2019 年,国巨公布对基美的 18 亿美元并购,目前进展顺利,收购完成后国巨将成为全球第三大被动元件厂,可望揽下在片式电阻、钽电容市占第一、MLCC(陶瓷电容)市占第三的地位,有助于获得汽车和医疗等高端市场,有助于扩大美欧市场能见度,进入高规格导向的日本市场,强化高端、利基型市场布局,利于降低产业景气循环风险。

美国基美公司成立于 1919 年,主要产品包括钽质电容、陶瓷电容、电磁及传感元件、薄膜及电解元件等。

基美的钽电容市占率全球第一,早前收购的日企 Tokin,生产磁性材料,感测器和调节器。

……国巨通过长期并购,获得市场和技术的积累,但也需要防范法律风险,理清业务和产品线,提升自身的研发力量,为更长远的发展做好准备。

国巨见证了 PC 时代的繁华,在后 PC 时代, 便携电子产品、和通讯产品引领了轻薄小巧、瞬息万变的行业发展新趋势,国巨顺应趋势,成功把握了几次机遇,造就了成长曲线。

国巨统合了效率、成本、通路、技术的全方位优势,且进行了全球化布局。

其片式电阻(即 Chip-R)市占率高居世界第一,其积层陶瓷电容(MLCC)排名世界第三。

国巨的影响力之大,可从 2016 年引领 MLC 涨价潮看出一些端倪。

彼时受大宗商品复苏周期影响,原材料价格上升,增加了元件厂商的成本,加之日韩厂商产品向高阶升级,形成中低阶产能缺口,国巨的几次调价引起巨大反响,造成市场价格大幅上涨,且交货周期延迟。

在正常的经济环境下,企业的调整产能、“炒货”和财务安排,也是为了适应发展需要。

但如果从整个电子行业供应链的角度来看,“炒货”不利于整个生态的长远发展。

如果再叠加行情周期因素,尤其是叠加经济贸易大环境、和疫情影响等因素的冲击,从原厂传导到各级代理、和现货市场,层层加码的“炒货”现像,对产业链的冲击和负面影响可谓是雪上加霜,会对上下游的库存、排产及资金占用等带来严重干扰和经营隐患。

供应链的运作就是如此,从表面上看,在通常情况下,甲方似乎总是一副高高在上、指点江山的姿态。

但是,从本质上说,供应链的话语权比拼的是实力。

如果乙方能够在技术上,或者在市场供应上拿到足够的筹码,那提价、延期交货、选择性断供等等策略和手段,就会在傲娇的甲方身上屡试不爽。

而且,您没看错,就是那个甲方从不会放在心上的弱弱的、毫不起眼的做电容电阻电感的乙方供应商。

商业的本质是利益。

供应链的本质是优势、均衡和协调。

话虽简单,但能真正明白、理解、并一以贯之的供应链人士也许还真不多。

被动元件的上游材料陶瓷电容的原材料一般包括介电陶瓷粉、电极材料等,陶瓷粉的供应商有日本堺化学(Sakai)、NCI(日本化学)、富士钛、Kyoritsu(简称 KCM,共立)、Toho 东邦、美国 Ferro(配方粉及添加剂)、三星、户田工业、中国台湾的信昌及内地的国瓷材料等,国产普通型陶瓷粉能满足一般应用需求,但部分特种陶瓷粉依赖进口。

电极材料方面,近些年业内用镍、铜等贱金属取代钯、银等贵金属以降低成本,BME(即 Base Metal Electrode,贱金属电极)技术内部电极材料为镍,外部电极材料为铜,因较高性价比得到迅速推广,国内 BME MLCC 的电极技术发展滞后,高端大容量 MLCC 所用镍浆、和铜浆依赖进口。

目前全球主要的浆料厂家有日本昭荣、住友、则武,美国 Ferro,ESL(电子科学实验室),西安宏星(即 4310 厂)、昆明贵金属研究所、中电科 43 所、风华、国瓷材料(戍普电子)等。

现阶段主要原料(高纯纳米钛酸钡基础粉和配方粉)易于采购,但从成本控制和供应链安全的角度考量,国内原材料技术应具备产业配套的技术能力。

铝电解电容的上游原材料包括电极箔、电解液、电解纸、铝壳、引线及橡胶塞等,其中,电极箔约占整体成本的 30%至 60%,且技术壁垒很高,目前主要供应商有日本的 JCC、日本 KDK,和国内的东阳光科、中联科技及桂东电子等;电解液的市场供应相对充足;电解纸、供应商有日本的 NKK、大福和国内的凯恩等。

钽电容的上游原材料是钽粉、钽丝等原材料。

钽粉的主要供应商有美国 Cabot、德国 HCST、和国内的东方钽业等,钽丝的主要供应商有东方钽业、株洲硬质合金、和多罗山蓝宝石等。

薄膜电容的上游原材料是基膜、金属箔、导线、及外包装树脂供应商。

其中,基膜分为聚丙烯膜、聚苯乙烯膜、聚乙酯膜、聚碳酸酯膜,知名供应商有日本东丽、日本三菱、美国杜邦、及国内的南洋科技等。

电感行业的上游原材料包括银浆、铁氧体粉、介电陶瓷粉、磁芯及导线等。

MLCI 片式电感采用贵金属浆料(即银浆)作为主要材料,目前主要的 MLCI 银浆厂家有美国杜邦、德国贺利氏、日本昭荣及京瓷等,其中内电极银浆因其更高的技术要求仍绝大部分依赖进口。

电阻的原材料主要有氧化铝陶瓷基板、导电浆墨等。

片式电阻浆料由电阻浆(即钌浆)、导电浆(即银钯浆)、银浆、玻璃浆等构成,其中电阻浆(钌浆)为高度垄断的状态,目前有住友、杜邦、田中贵金属等少数几家公司生产,而导电浆(银钯浆)和银浆、玻璃浆均有国产化,电阻浆(钌浆)因技术要求高、开发成本高,目前国内尚没有进行产业化生产。

依依北望日系材料及被动元件产业能获得今日之优势地位,与其精益文化密切相关,同时日本政府根据其不同的发展阶段和国际环境,在贷款、税赋、出口、技术引进等方面也曾给予了大量的优惠,比如积极的产业政策、贸易激励政策、以及对企业兼并的宽松环境,另有相对有利的国际大环境,等等。

依依北望日系材料及被动元件产业能获得今日之优势地位,与其精益文化密切相关,同时日本政府根据其不同的发展阶段和国际环境,在贷款、税赋、出口、技术引进等方面也曾给予了大量的优惠,比如积极的产业政策、贸易激励政策、以及对企业兼并的宽松环境,另有相对有利的国际大环境,等等。

我们再来简单了解几个业内具有代表性的日系厂商。

先看被动元件的霸主村田。

村田成立于 1935 年,是依靠创新崛起的全球被动器件龙头,MLCC 份额超 30%,高容量 40%,是 MLCC 和电感全球第一大厂商,主要产品有陶瓷电容和通信模块等。

2019 财年营收 143 亿美元,其中被动元件约 67.4 亿美元,其成功的关键大约有:持续的创新推动,把新产品和新市场放在重要位置;掌握上游材料的源头和核心环节,材料技术,先进的工艺和商品的革新设计;通过并购和合作开发完善自己的战略布局:先后收购罗姆和松下 MLCC 事业部,近些年又收购了芬兰 VTI 扩大传感器业务,美国 Peragrine 扩展射频开关业务,Primatec 的材料技术,小功率半导体商 Arctic Sand、意大利的无线射频(RFID)技术企业 ID-Solutions、和法国 IPDiA 等公司,将汽车电子、物联网、智慧医疗作为未来重点方向,推出各种车用传感器、IOT 传感器和无线通信模块。

汽车电子有更高的安全性要求,倒逼被动元件向高端化、精细化发展,高性能被动元件逐步取代低端被动元件。

除村田以外,TDK(东京电气化学)成立于 1935 年,磁性材料霸主,产品包括被动元件、薄膜应用产品、磁性产品、传感器等,被动元件 2019 年销售收入为 45.93 亿美元,行业排名第二。

太阳诱电成立于 1950 年,从电容起步,业务还包括电感、通信器件、电路模块、能源器件等各类电子元器件,公司的优势也在于原材料和精细制造,是第三大 MLCC 厂商(占比 13%,同国巨不相上下)及第三大电感供应商(占比 13%)。

罗姆(ROHM)1958 年以生产电阻器起家,后来进入晶体管、二极管领域和 IC 等半导体领域,汽车电子 IC 跃居全球前十,电阻器全球第三,其中重点优势在耐高压、超低阻值、抗浪涌和大功率贴片电阻,而功率器件、传感器和晶体管等方面也都表现不俗。

接下来重点了解电子陶瓷之王京瓷,由“经营之圣”稻盛和夫于 1959 年创建,以精密陶瓷技术为基础,衍生出设备、元器件、汽车、信息通信、生活环保等产业链,主营业务包括电子元器件、MEMS 传感器用陶瓷封装、射频模块用 LTCC 封装壳、光通信连接器、汽车中 ECU 用陶瓷多层基板和毫米波雷达天线基板等。

稻盛和夫曾说先进材料将是未来技术突破的关键,一直引领新材料革命,能提供 200 多种陶瓷材料,拥有高纯、超细和高性能陶瓷粉体制造技术和工艺,以及大型的烧结窑,先进的成型、加工和设计技术。

其生物陶瓷、介电陶瓷、电子陶瓷、金属陶瓷、微波介质陶瓷和片式多层陶瓷具有高强度、高生物相容性和耐用性等特性,极大地推动了工业、半导体、医疗设备、电子和环保等行业的发展。

2019 财年营收 149 亿美元。

京瓷的崛起可以归因于多个方面:较早掌握了陶瓷的核心技术,完成了从材料到器件的垂直一体化布局,且通过并购不断整合产业链技术和客户资源拓展业务,阿米巴经营模式解决了效率低下、管理成本高等问题。

下放经营权,确立各个与市场有直接联系的部门的核算制度达到“全员经营”,另外就是当时日本政策支持及有利的国际市场环境。

日系元件厂商之所以成功,源于在材料技术上厚积薄发,生产工艺长期探索积累 Know-How 的本领,工匠精神和企业文化高度契合,以及高精尖的下游支撑、质量优先及高端优先战略,选择和集中的战略,现阶段积极布局汽车电子、机器人及高端制造、工业控制、航空航天等高端领域,更高端化、更精细化。

这高端的背后需要经济发展阶段和层次、制度配套和文化氛围的支持才行。

其精益思想尤其值得我们学习,多位专业人士曾说,中国人超越日本人需要的不是钱和技术,而是一种深入骨髓的民族精神。

整个民族受益于精益思想,企业界的灵魂人物又不断将有益的思想传承和发扬,将企业家精神融入企业品牌,百年老店蜚声国际,精神财富惠及全社会。

被动元件供应链的小结和启示当前,国内被动元件厂商和产业主要布局在低端市场,产品具备一定性价比,中高端市场也在努力研发,但在细分市场、上游材料及技术工艺等方面仍有较大提升空间。

第一、以 MLCC 为代表的被动元件趋势:片式小型化、微型化、大容量、无铅环境友好,被动元件的壁垒:技术、市场(口碑、声誉、认证周期)、资金、安全生产和环境等;高端元件及其上游材料基本被日本等海外巨头垄断,本土厂商主要集中在低端低壁垒产品领域,在巩固市场的同时,亟待提升技术水平。

第二、在投资市场和产业界有个吃鱼理论,领先者的习惯是仅在鱼头和鱼身上布局,而特意留下鱼尾。

这是长期保持领先的有效策略,当然,生活中吃鱼最好是结合实际和环境卫生等情况。

日韩领头企业提前几年向高附加值品类作战略转移,放开中低档位的市场空间,这既是发展机会,但也会让不注重技术开发及长远目标的同行错失未来。

不妨做个假设,任何一个产业如果长期坚持低价路线,十年后会怎样?内地未来供应链的竞争力主要取决于高技术、高质量梯队的表现(这不等于现在放弃中低端)。

从一个经济体的产业生态来说,并不是说不需要低价产品,而是要有能力把技术和品牌覆盖到高阶层次,实现高中低档的供应链覆盖和爬升。

第三、供应链要对价格优先和质量优先两种策略作全方位的研究分析,从长远来看,价格优先终究会走入死胡同,只有质量优先才是长久之计,价格优先只能作为权宜之计、小浪花、小插曲。

第四、被动元件整体产值较低,上游材料细分市场较小,但供应链的完整性不可或缺,在关键时刻,任何方面的空白或漏洞都可能会有休克性风险;被动元件同样受到电子产业周期性影响,企业在扩产的同时需留下弹性空间,以应对库存、价格等滞后性挑战。

第五、Tech war 让本土企业真正意识到了备份本土供应链的重要性,另一个途径是,争取建立供应链同盟;此外,供应链核心企业更应从根本上扭转陈旧的甲方乙方观念,改变对小供应商的过度压榨,应该从提升技术、改善供应链管理上要效益,给合作方留下发展空间,培育长期合作伙伴,提升供应链的技术、工艺和材料方面的竞争力。

第六、已暴露的问题或许仅是冰山一角,对日本经济和科技实力要有全面客观的再认识,媒体和学者长期片面鼓吹日本经济“失去三十年”是偏颇和不负责任的,这个近邻在材料、工艺、设备、机器人等领域的实力绝不容忽视,其战略眼光也不能小瞧,如果其失去了三十年,其鼠目寸光,怎么可能有今日的工业和科技实力?怎么可能有今日产业链的地位?换言之,人家停滞倒退了三十年,我们仍未在本质上超越,这很恐怖啊!专业人士提到供应链 war 决非虚言,企业应普及第二供应商和第三供应商制度,最大程度杜绝独家供应商的合作风险和隐患,供应链的效率和安全应得到有效兼顾,避免偏颇酿成大错。

第七、我国电子信息产业供应链的发展存在严重不均衡现像,经常是补了东墙补西墙,永远疲于应付,一有风吹草动就跑风漏雨,这跟整个社会的经济环境、政策、制度和文化等密切相关。

要从根本上扭转被动局面,需要机制上、和观念上的变革,要让人才、资金等资源配置自发地高效流转,而不是长期低效、无效乃至负效应地运转,否则,供应链就会不断地爆雷。

这问题不仅局限在信息产业,在所有的科技领域,我们都应在根本上引起重视。

产业升级,高质量发展,需要的是创新活力和工匠精神,这在本质上需要机制和文化的改变,需要科学精神,需要让科学精神生根发芽。

参考资料:被动元件大厂国巨,芯扒客搜狐号,2018-12-14被动元器件深度:产业转移初期,进口替代空间大,知乎老范说评,2020-3-12日本元器件三龙头的成功秘笈,ebscn 电子,王经纬,半导体行业观察,2019-7-14日本被动元件是怎样称霸全球的,2018-8-19,半导体行业观察搜狐号,莫尼塔研究终于有人把被动元器件产业说清楚了,2017-08-07,华创证券,摩尔新闻搜狐号,《失去的二十年》,机械工业出版社,池田信夫,胡文静,2012 年 5 月,《失去的制造业:日本制造业的败北》,机械工业出版社,汤之上隆,林曌,2015 年 8 月,

在线客服1号

在线客服1号